Comment lutter contre l’inflation ?

Depuis deux ans, l’inflation atteint des niveaux inédits dans le monde. Que dit la science économique de ce phénomène et de ses causes ? Peut-elle contribuer à réduire la hausse des prix ? Le consensus règne-t-il sur le sujet ?

Enquête de Nicolas Sandanassamy - Publié le

Inflation : un retour inédit depuis 30 ans

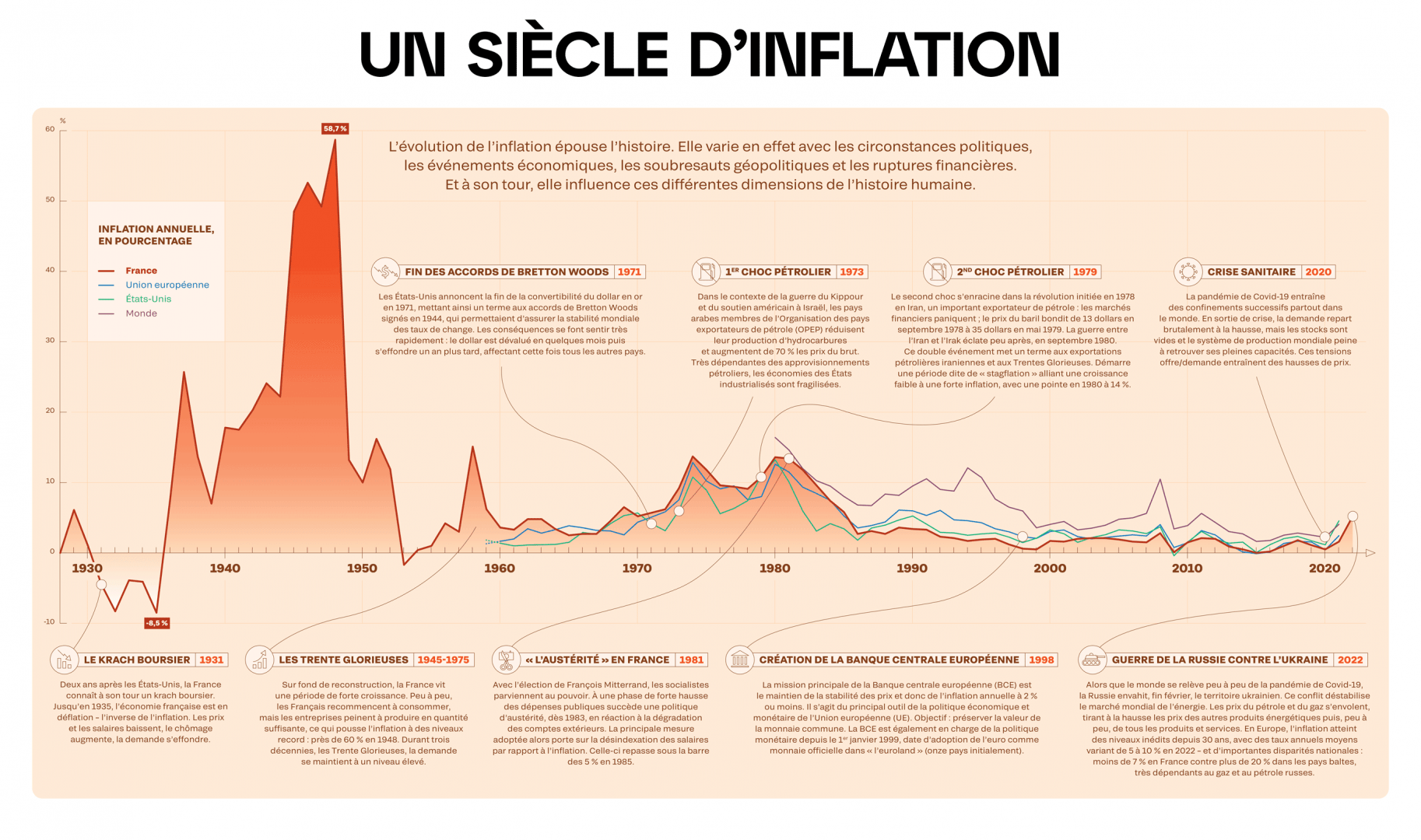

Durant plus de trois décennies, l’Europe a joui d’une grande stabilité des prix, avec une progression faible et régulière de 2 % par an.

Mais depuis 2021, faire ses courses, remplir le réservoir de son véhicule, s’éclairer ou se chauffer coûtent de plus en plus cher. En France, selon l’Insee, le prix de la viande, par exemple, a augmenté en un an de 11 % et même de 30 % pour la viande surgelée. Le prix des légumes frais a lui aussi progressé de 18 % et celui des pâtes de 20 %. Cette hausse générale et ininterrompue sur plusieurs trimestres des prix des biens et des services, c’est « l’inflation » ! En France, comme dans le reste de l’Europe, l’inflation a commencé à croître sous l’effet de la pandémie de Covid-19 et des mesures de confinement. Elle a enregistré un nouveau bond dès février 2022, avec le déclenchement de la guerre de la Russie contre l’Ukraine et les tensions consécutives sur les approvisionnements en gaz et pétrole. L’inflation actuelle, proche de 6 % en France et de 9 % chez ses voisins, est en effet d’abord le résultat de la flambée des prix de l’énergie (+23,1 % en 2022 après +10,5 % en 2021). Cette hausse s’est répercutée sur les coûts de production, les approvisionnements en matières premières et, finalement, de nombreux produits de consommation courante. En France toutefois, le poids de l’électricité dans l’inflation est le plus faible d’Europe grâce à un parc nucléaire qui la rend moins dépendante aux énergies fossiles. Le gouvernement a aussi contenu la hausse des prix en mettant en place plusieurs mesures de soutien comme le « bouclier tarifaire ». Mais cette inflation peut-elle durer ? De quels outils économiques disposons-nous pour la réduire ?

Une inflation à plusieurs visages

Venezuela 234 %, Argentine 95 %, Grande-Bretagne 11 %, États-Unis 6,5 %, France 5 %… En 2022, l’inflation n’a ni les mêmes causes ni les mêmes intensités partout dans le monde. Depuis trente ans, la France comme le reste de l’Europe s’était habituée à une inflation « faible », autour de 2 %. Ce n’est qu’à partir de 2021 que la hausse des prix est devenue « modérée », entre 2 et 5 %, puis « élevée », entre 5 et 10 %. Le Venezuela et l’Argentine subissent, eux, une « hyperinflation », avec un taux de plusieurs centaines (voire, dans le passé, plusieurs milliers) de pour cent par an. Ce niveau d’inflation peut causer l’effondrement du système monétaire et celui de la monnaie nationale, entraînant crise sociale et instabilité politique.

Aux origines de l’inflation, des causes multiples et corrélées

Les inflations ont-elles toutes la même origine ? Pour les économistes, plusieurs phénomènes peuvent entrer en jeu et même cumuler leurs effets.

L’un des principaux facteurs peut être la hausse des coûts de production. En effet, pour compenser l’augmentation du coût de l’énergie (gaz, pétrole…), des matières premières ou de certains composants (semi-conducteurs…), les entreprises ajustent leurs prix à la hausse, ce qui provoque un premier bond inflationniste. Si la hausse des prix se répercute ensuite sur les salaires, ces derniers progressent à leur tour et génèrent une nouvelle hausse des prix. Une « spirale inflationniste » peut alors se mettre en place comme en Allemagne dans les années 1920, après la Première Guerre mondiale, ou au Zimbabwe récemment. Lorsque les matières premières ou les produits énergétiques sont acheminés depuis l’étranger, il s’agit « d’inflation importée », mais le mécanisme reste le même. L’inflation peut également être générée par une demande supérieure à l’offre. Les prix augmentent alors mécaniquement pour rééquilibrer l’une et l’autre. À son tour, la croissance de la demande peut être due à une hausse des salaires, du crédit, des dépenses publiques ou de la demande extérieure. L’offre peut aussi être affectée par une pénurie de matières premières, d’énergie ou de main-d’œuvre qualifiée — comme en France, tout récemment, avec la pénurie des matériaux de construction. Certains économistes dits « monétaristes » estiment enfin que l’inflation est aussi le résultat d’une trop grande masse de monnaie en circulation par rapport à la quantité de biens et de services disponibles réellement sur le marché.

Une flambée des prix tirée par les coûts de l’énergie

L’Europe subit une inflation provenant essentiellement de la flambée des prix de l’énergie et des matières premières, et « importée » : elle dépend de fournisseurs étrangers pour ses besoins en hydrocarbures. Les prix devraient donc rester élevés tant que le conflit russo-ukrainien perdurera et que la transition écologique nécessitera de lourds investissements. La France a pourtant réussi à « limiter la casse ». Les mesures pour soutenir les entreprises (prêts, dispositif d’activité partielle…) et le pouvoir d’achat des ménages (primes, bouclier tarifaire…) ainsi que le recours au nucléaire ont permis de contenir l’inflation autour de 6 % contre 10 % dans le reste de l’Europe.

Un panier représentatif pour mesurer l’inflation

Café, pâtes, biscuits, viande, vêtements, mais aussi frais de santé, tabac, essence ou logement… tout au long de l’année, l’Insee suit l’évolution de ces dépenses, considérées comme représentatives de la consommation des ménages français ; une liste réactualisée chaque année pour tenir compte de l’évolution des modes de vie. C’est à partir de ce fameux « panier » que l’inflation est mesurée chaque mois et présentée sous la forme d’un indice des prix à la consommation (IPC). De son côté, pour comparer les taux d’inflation en zone euro et dans l’Union européenne, Eurostat utilise un autre indice, celui des prix à la consommation harmonisé (IPCH).

Les limites de la modélisation face à un futur imprévisible

Les modèles économiques utilisés pour prévoir l’inflation fournissent des projections sur les tendances à court et long terme.

Ils se fondent sur des données historiques, des indices (prix à la consommation, prix des importations, salaires, etc.) et des hypothèses d’événements pouvant affecter les prix comme la pandémie de Covid-19, les conflits armés et les tensions géopolitiques. Ces projections sont utilisées par les banques centrales et les gouvernements pour orienter leurs décisions de maîtrise ou relance de l’inflation. Ces prévisions demeurent cependant entourées d’incertitudes : durée de la guerre russo-ukrainienne, évolution des cours du pétrole et du gaz ou encore, dans le cas de la France, calendrier de redémarrage de certaines centrales nucléaires. Ainsi, dans ses projections macroéconomiques de juin 2022, la Banque de France présentait plusieurs hypothèses, parmi lesquelles une inflation annuelle de 5,6 %. Jugé le plus probable, ce scénario tablait notamment sur un embargo total du charbon russe qui deviendrait effectif le 10 août 2022. Or l’inflation en France a finalement atteint un niveau plus bas : 5,2 % en 2022. L’Insee, qui anticipait une inflation de 6,6 % en décembre, n’a pas fait mieux : la hausse des prix n’a atteint que 5,9 % au cours du dernier mois 2022. L’Insee avait estimé que les prix de l’énergie continueraient à croître alors qu’ils ont finalement reculé. Sa prévision ne s’est donc pas vérifiée, ce qui prouve qu’il est difficile de réaliser des projections justes… même à un mois.

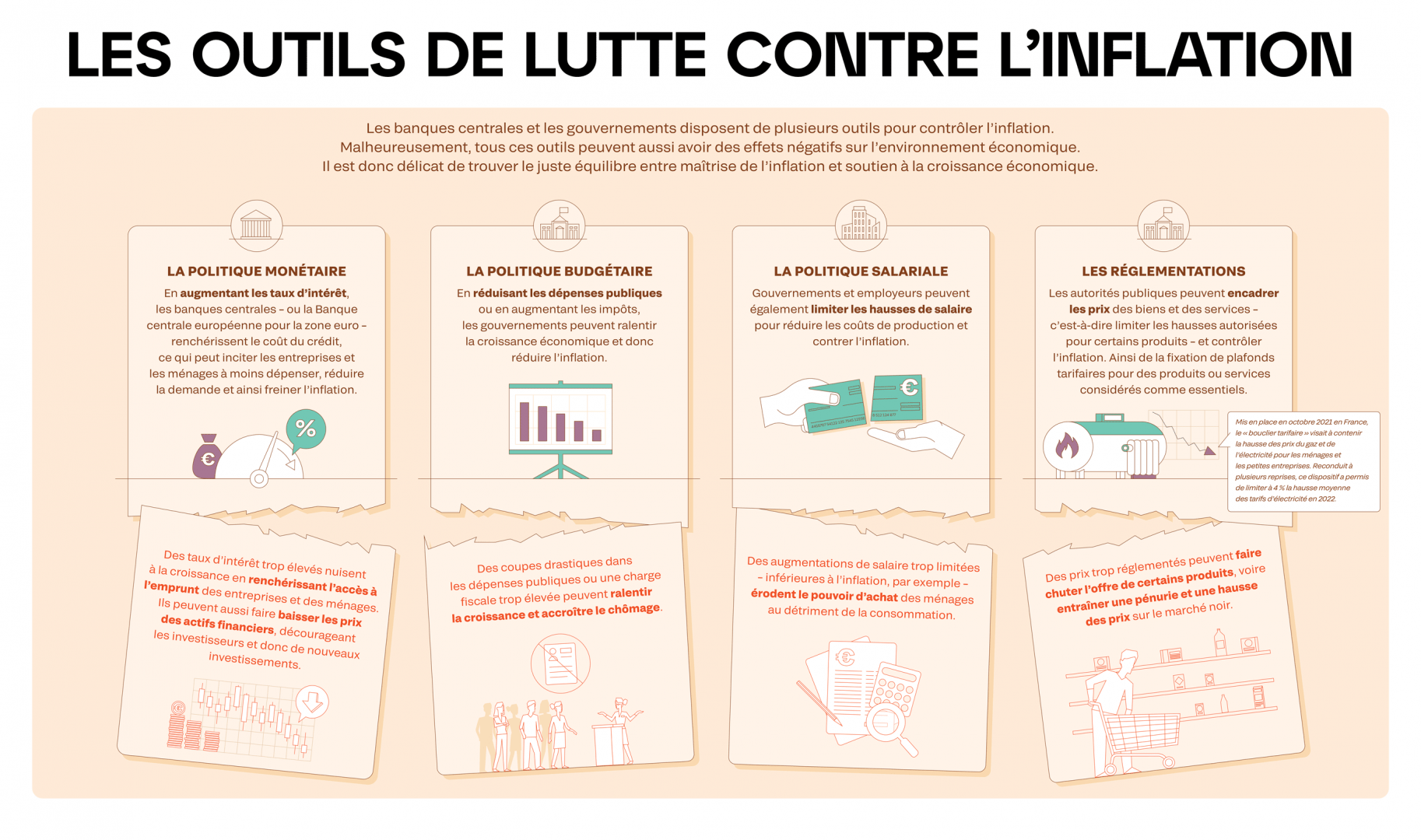

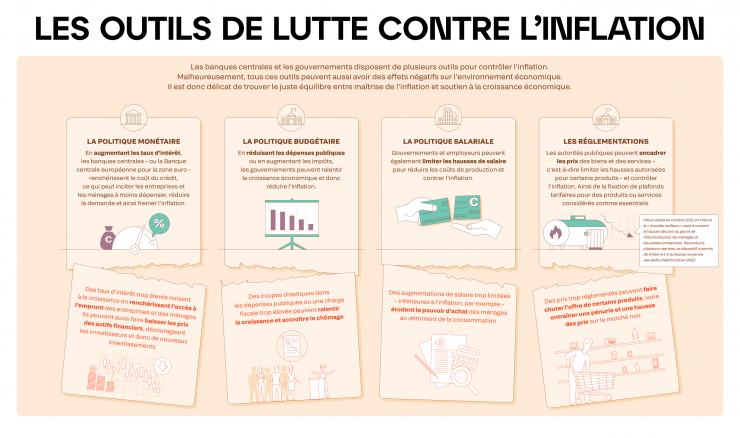

La BCE et les taux d’intérêt : un outil parmi d’autres

Pour la cinquième fois en moins d’un an, la Banque centrale européenne (BCE) a remonté en février ses taux d’intérêt. Une décision de politique monétaire visant à maîtriser l’inflation qui sévit en Europe depuis plus d’un an : la BCE relève les taux lorsque l’inflation devient trop importante, afin d’augmenter le « loyer » de l’argent. De cette manière, elle cherche à décourager les emprunts, réduire la circulation d’argent, la consommation et, à terme, à enrayer la spirale inflationniste.

Analyser l’inflation : un sujet de controverse

Que ce soit pour analyser les causes de l’inflation ou prédire les crises financières, le travail de l’économiste ne se limite pas à l’addition de chiffres.

La science économique est en effet au carrefour de plusieurs disciplines telles que les mathématiques, la sociologie, la psychologie, l’histoire et les sciences politiques. Elle élabore des modèles théoriques qu’elle teste avec rigueur – mais empirisme – pour expliquer les phénomènes économiques et sociaux. Les économistes peuvent donc nourrir des visions divergentes du fonctionnement de l’économie et du rôle des autorités publiques. Pour les économistes keynésiens, par exemple, le marché seul n’est pas capable de s’autoréguler afin d’éliminer les déséquilibres économiques, ce qui peut entraîner chômage et faible croissance. Ils prônent donc une intervention gouvernementale pour soutenir l’activité en augmentant les dépenses publiques ou en réduisant les impôts, quitte à entraîner un déficit budgétaire au moins provisoire. En revanche, les économistes monétaristes soutiennent, dans le sillage de Milton Friedman, que la quantité de monnaie en circulation est la principale cause des fluctuations économiques, notamment de l’inflation. Le marché étant capable, selon eux, de s’autoréguler, ils défendent une politique monétaire prévisible, voire restrictive, visant à maintenir une croissance stable et modérée de la masse monétaire, et des interventions gouvernementales limitées.